Банковская система

Банковская система – это совокупность действующих в стране банков, кредитных учреждений, отдельных экономических организаций, выполняющих банковские операции и специализированных компаний, обеспечивающих деятельность банков и кредитных учреждений.

Банковская система включает центральный банк, сеть коммерческих банков и других кредитно-расчётных центров.

Центральный банк – это государственный орган управления денежно-кредитной сферой государства, целью которого является регулирование темпов экономического роста, инфляции и валютного курса. Поскольку центральный банк не работает с физическими лицами и хозяйственными структурами, то звеном-посредником выступают коммерческие банки и специализированные кредитно-финансовые институты. Центральный банк осуществляет руководство и контроль над всей кредитно-финансовой системой. Центральный банк устанавливает обязательные нормы резервов для коммерческих банков, выступает для последних кредитором последней инстанции. Кроме того, центральный банк осуществляет переучет векселей коммерческих банков.

Коммерческий банк – это особая кредитная организация, которая функционирует на основании лицензии, выданной ЦБ, и осуществляет банковские операции, перечисленные в ФЗ «О банках и банковской системе».

Схема работы банка проста: одни люди деньги в банк несут, другие люди деньги у банка берут. Те, кто деньги в банк несет, делают вклад, или депозит. Те, кто деньги у банка берет, оформляют кредит. Банк же, в свою очередь, устанавливает плату (ставку), за которую он оба эти процесса осуществляет. Ставки должны быть разными: для депозита - ниже, для кредита – выше.

Ставка по кредитам – ставка по депозитам = ДОХОД БАНКА

Банк аккумулирует денежные средства, получаемые от одних людей, и перераспределяет их в пользу других людей для эффективного использования. Таким образом, банки играют роль посредника между всеми участниками денежного оборота.

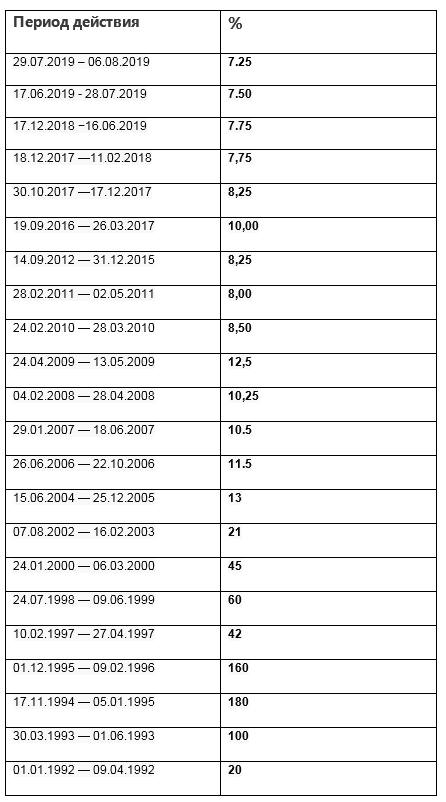

Ставка рефинансирования — это

процентная ставка, под которую центральный банк страны выдает кредиты

коммерческим банкам.

Ставка рефинансирования в РФ с 1992 г.

Функции банка:

1. Сбережение

2. Кредитование

3. Расчеты

Депозит – это денежная сумма, которую гражданин передает в банк с условием обратного ее возврата через определенный срок или по первому требованию вкладчика, а также начисления банком процентов на всю сумму депозита.

Вклад до востребования – по такому вкладу можно вносить и снимать деньги в любой момент и без каких-либо ограничений по срокам, т.е. бессрочно. Ставки по таким вкладам минимальные, от 0,5% до 2%. Если же на доход у вас далеко идущие планы, то деньги надо с бессрочного вклада снять и заняться личным финансовым планированием. Если вы решили не только сберечь, но и получить процент от банка, значит вклад должен быть срочным, т.е. иметь срок.

Срочный вклад=депозит предполагается, что ваши деньги остаются в банке на месяц, 3 месяца или какой-то другой срок (в России, как правило, до двух лет).

Условия вклада подробно описываются в депозитном договоре, который необходимо внимательно читать. Главное правило, которое поможет правильно оценить договор с банком, заключается в следующем: чем более гибкие условия депозита (например, возможность досрочного частичного снятия средств, возможность пополнения счета, ежемесячное начисление процентов и т.д.), тем ниже ставка по депозиту, и наоборот.

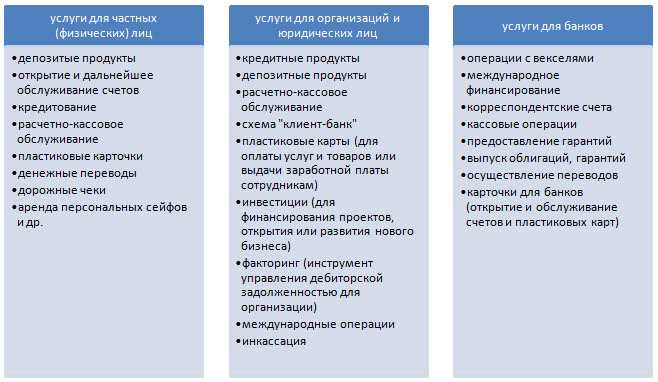

Услуги банка

Контрольные вопросы:

1. Из чего складывается доход коммерческого банка?

2. Какой вклад принесет больший процент – срочный вклад или вклад до востребования? Почему?

3. Сможете ли вы взять кредит в Центральном

банке?